蜗牛娱乐网讯, 前言:加密世界的借贷市场还处于发展初期,这里存在很多的机会,包括数字货币借贷有天然优势,比如可以超额抵押,可以通过智能合约去中心化的方式完成,可以快速结算,可以即时计价,可以跨境自由流通,但也存在一些问题,比如用户体验等劣势。目前数字货币的借贷市场还处于非常早期,有很大的发展空间。未来会走向哪里?

相对于其他信贷产品,加密领域的借贷市场可能还很小,但是,考虑到它最近的增长、创新步伐以及为更广泛的生态系统中的公司提供生命线的能力,这个领域依然值得关注。

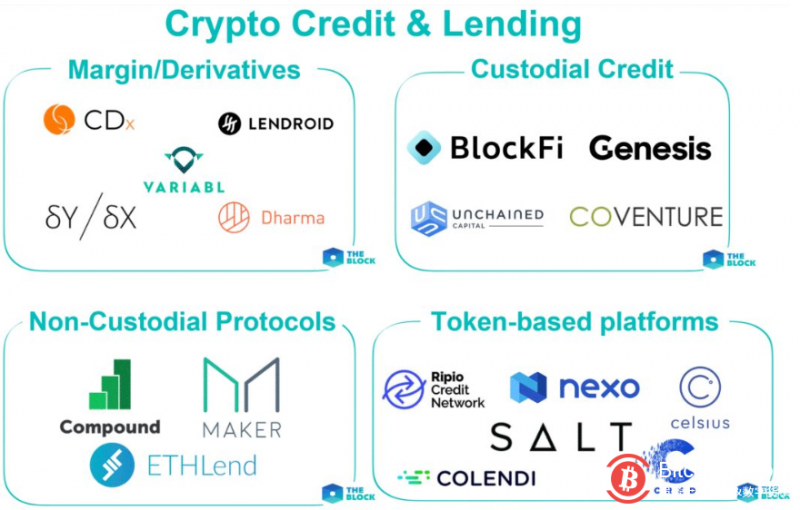

加密货币担保贷款要求借款人提供加密货币(比如比特币)作为抵押品,通常是超额抵押,以此来借出其他资产(通常是 USD 或稳定币)。贷款可以通过中心化的托管人/交易对手发起,也可以通过去中心化的非托管借贷协议发起。核心市场和产品可以分为:

加密货币担保借入美元

由托管放贷人发起的加密货币担保贷款,美元可以直接汇入借款人银行账户。贷款可用于增加流动性,并为潜在的资本收益提供税收优惠。这个领域较大一些的玩家包括:BlockFi,Unchained Capital 以及 Conventure。

交易所的保证金贷款

通过衍生工具使用杠杆或从交易所本身获得直接保证金的能力。像 dYdY 和 Dharma 这样的协议为保证金和衍生品交易提供去中心化的开源平台。

用加密货币进行借贷

基金交易需要大量的发起量,借入的加密货币可用来做空头寸或运行各种交易策略,其中基金宁可不要所有的加密货币。Genesis Capital 是主要玩家之一,而且也在其他领域运作(例如之前提到的 USD-加密货币的贷款)。除了 OTC,BTC 的 ATM 资金也是加密货币之间进行借贷的用户场景。

去中心化借款协议(非托管)

非托管的借贷协议提供一个类似的担保借贷作为托管人,只是以去中心化的方式。协议利用智能合约以减少交易对手风险,同时降低发起和借入成本。考虑如今的核心借贷协议是基于以太坊的,非托管的贷款如今以 Ether 为主而不是 BTC(然而,这也会随时间推移发生变化)。大多数协议的用户包括交易者、1c0 国债、需要各种可代替的低成本信贷的借款人。

基于 Token 的平台

一个包括所有的借贷平台或协议,可能会推动第三方的托管服务提供商。