蜗牛娱乐网讯, 1. 纽约州法院是否对此案有管辖权?

a) 纽约州长臂管辖权法律规定,如果满足下述条件之一,纽约州法院即拥有管辖权:①在本州内从事任何商业的活动;②在本州内实施除诽谤〔defamation〕以外的侵权行为;③在本州以外实施除诽谤以外的侵权行为,但给本州内的人身或财产造成了损害,且该非本州居民或法人一贯在本州内从事商业活动或从事任何其他持续性的活动,或从本州内的财产或服务取得实质性的收益;④在本州拥有、使用或占有不动产。

b) 基于检方(NYSGA)起诉书中提到的事实或证据,Bitfinex 及 Tether 由于过去曾经无限制的为纽约州用户提供服务,且当前仍然有部分纽约州用户参与交易,并且其在纽约州有持续性从事商业活动。所以,纽约州法院拥有对本案争议事项的管辖权确定性非常强。

2. 检方(NYSGA)基于什么法律发起的诉讼?

a) 纽约州马丁法案(The Martin Act, New York General Business Law article 23-A, sections 352–353)赋予了纽约总检察长广泛的执法权力,可以针对证券发售、出售、以及购买交易中的可以欺诈行为展开调查。马丁法案比大部分州和联邦的证券法更严苛,对欺诈者可同时处以民事及刑事处罚。而即便是美国 SEC 也只能对欺诈者采取民事处罚,比马丁法案赋予纽约总检察长的权限还低。

3. 检方(NYSGA)是否有权冻结资金

a) 检方是无权冻结资金的,但检方可以通过正常司法程序,向法院申请暂时禁止令(preliminary injunctive relief)和永久禁止令(permanent injunctive relief)对被告的资金或财产进行冻结。而纽约作为世界金融中心,很多金融机构的总部位于此,一旦法院认为禁止令必要,纽约州法院可以要求诸多金融机构执行。

Tether 悄悄修改抵押品细分,疑似为了配合 Bitfinex“填坑”

据 The Block 报道,3 月 14 日,Tether 悄悄在其官网修改了其抵押品细分构成,宣布现在每一枚 USDT 对应相应的资产储备,这些资产现在可包括:加密货币,现金等价物,和来自第三方的应收帐款,也就是第三方贷款。此前 Tether 还声称他们的资产储备组成部分 100% 来源于美元储备。

高级金融分析师郑离表示,看到这里就明白了,“这下全明白了,Tether 的应收账款原来是借给 Bitfinex 了,怪不得要修改资产储备来源,当初还不明白 Tether 为啥要有应收账款。”郑离认为,如果后面 Bitfinex 能还清这笔款项,这就变成了一个过桥贷款(又称搭桥贷款, 是指金融机构 A 拿到贷款项目之后,本身由于暂时缺乏资金没有能力叙作,于是找金融机构 B 商量,让它帮忙发放资金,等 A 金融机构资金到位后,B 则退出。这笔贷款对于 B 来说,就是所谓的过桥贷款)。但这件事情的核心还得看纽约州是否会要求 Bitfinex 进行天价赔偿。

郑离还说到,“如果 USDT 流通市值还是 20-30 亿美元规模,8 亿美元应收账款也就意味着 70% 左右的准备金率,这大致相当于英格兰银行 1790 年时的准备金率”,在这里郑离把 Tether 当作一个银行来看待了,而且他认为 Tether 已经事实性变成一个银行了,他说这也是被圈内人都默认的事情,所以郑离认为 Tether 设立准备金制度也是迟早的。但是 Tether 毕竟目前还不是一个银行,也没有明确的法律和监管方对 Tether 定义为银行属性。

8.5 亿美元事件被爆后,

Bitfinex 钱包地址不断出现大额转账

消息被爆之后,不断有数据显示 Bitfinex 冷热钱包有大额 BTC 和 USDT 的取出和转入,截至发稿前,相关媒体统计了五笔较为引人注目的 Bitfinex 钱包转账记录:

根据 TokenAnalyst 的数据,大约 17250 枚比特币(约 8900 万美元)在 4 月 26 日早上 6 点 35 分(GMT)从 Bitfinex 的 BTC 冷钱包中被取出。 据链上财经报道,4 月 26 日上午 11 时左右,有大户从 Bitfinex 转出 3999 BTC 到不知名钱包。 Tokenview 数据显示,4 月 26 日 15:03 左右,BTC 出现一笔大额转账,由 3KQLSHE、3JZq4at 开头地址向 3AiX9oDh 开头地址和 1Kr6QSy 开头地址共转账 17377 枚 BTC,价值约合 9200 万美元,其中 1Kr6QSy 开头的地址被 Tokenview 标记为 Bitfinex 热钱包。 4 月 26 日 21:40,Bitfinex 钱包地址向 Tether Treasury 钱包地址一次性转入约 2443 万枚 USDT。 4 月 26 日 22:19,Bitfinex 钱包地址向 Tether Treasury 钱包地址转入约 500 万枚 USDT。

短期内不会对 USDT 造成太大影响,长期内可能导致其彻底崩盘

在这次事件中,Tether 疑似“借”钱帮助 Bitfinex 填补资金空缺,并未提前告知其客户,就动用了美元储备金,市场上有一些观点认为 Tether 本就深陷美元储备资金不详、银行账户信息不公开的信任危机,这次事件 Tether 又把自己推入到舆论的漩涡,信任危机进一步升级。也有一部分人因此而不看好稳定币概念,那么究竟这次事件会将对 Tether 和 USDT 产生多大影响?是否会影响到 USDT 的市场份额和流动性,稳定币市场还值得看好吗?就这些问题,相关媒体采访和收集了区块链行业内几位意见领袖、分析师和律师的看法,enjoy:

重庆工商大学区块链经济研究中心主任刘昌用对相关媒体记者表示,“现在 Tether 是否用 USDT 储备金给 Bitfenix 填坑还不知道,Bitfenix 只是承认有资金被冻结。Tether 目前流通市值 28 亿美元,如果挪用 8.5 亿,而剩余储备资产流动性较好,能够保证兑付,那也不是致命影响。他们需要担心的是此事引起对其储备资产的进一步调查和冻结。”

此外,刘昌用还对此次 Tether 再度爆发信任问题后,对整个稳定币市场的影响以及接下来稳定币该如何向前发展做了一个解读,“某个国家货币的崩溃,不代表全世界法币都要崩溃。同样,一个稳定币出现问题,不代表稳定币就不成立。稳定币跟任何其他货币一样,都有不稳定性和风险。除非把一种货币当做信仰,否则,我们必须在便利、稳定、保值、风险之间对各种货币做出权衡。”

刘昌用认为稳定币是法币到密码货币的过渡形态,具有法币的稳定性和密码货币的自由度。但是,相应比法币风险更大,比密码货币更依赖个人信用,也带来风险。即使是合规稳定币,也只是接受了主权监管,并不能保证其跟法币同等的偿付能力。就跟雷曼公司合规,却不能保证其不倒闭一样。稳定币是密码货币发展过程中,市场催生的产物,凭借其稳定性和流通于密码网络体系的优势,存在广泛的市场需求。在密码货币的市场深度,从而稳定性足够替代稳定币之前,稳定币都将存在,我们也需要它的存在。

“不需要站在某种道德立场上去歧视或排斥它。我们需要做的是全面了解稳定币的优势和弊端,根据自身对风险和收益的偏好,选择使用和持有稳定币的方式。”刘昌用最后分析道。

4 月 26 日,纽约州总检察长 Letitia James 的一纸新闻公告再次将 Bitfinex 和信任危机屡现的 Tether 推到了风口浪尖上。

简单概括一下整件事情的来龙去脉,头部数字货币交易所 Bitfinex 此前“挪用”了 8.5 亿美元的客户和企业资金,然后通过其 Tether 发行的 USDT 的美元储备资金,填补了这一损失。所以纽约总检察长办公室认为,Bitfinex 和 Tether 公司存在操纵加密资产的行为,应该遭到惩罚。

事件发生后,市场上出现很多声音,究竟 Bitfinex 和 Tether 的做法合不合规?约总检察长办公室是否有权冻结这 8.5 亿美元?这件事情对 USDT 的市场份额和流动性有何影响?也有一部分人趁机唱空稳定币,认为比特币才是数字货币世界的基石,稳定币的“人设”貌似开始崩塌,稳定币市场接下来该如何发展?

01 Bitfinex 8.5 亿美元事件始末,各方如何回应

据彭博社报道,4 月 25 日,纽约州总检察长 Letitia James 在一份新闻稿中表示加密交易所 Bitfinex 损失 8.5 亿美元,随后“挪用” Tether 的储备资金进行秘密弥补。

James 称,Bitfinex 通过与一家总部位于巴拿马的第三方支付处理公司 Crypto Capital(相关媒体注:网上公开资料显示其曾参与 Cybermiles、Abra、唯链、比原链 Bytom 等多个项目的投资)帮助其处理这 8.5 亿美元,在没有任何书面合同或保证的情况下来让 Bitfinex 和 Tether 这次资金的“调配”显得合法合理。

James 表示,Bitfinex 这 8.5 亿美元资金损失调查事件始于 2018 年,当时该公司将 8.5 亿美元的客户和企业资金交 Crypto Capital 处理客户的提现请求。但是在接下来的几个月里,Crypto Capital 未能成功处理掉 Bitfinex 的这些请求,因为这笔资金被冻结在了葡萄牙、波兰、美国的几个不同的银行中,目前被冻结的原因尚不清楚。

据华尔街日报报道,纽约州总检察长办公室表示,目前已获得法院命令,要求 Bitfinex 停止将资金从 Tether 的储备金转移至 Bitfinex 的银行账户,禁止 Bitfinex 向 Tether 借款,停止向高管派发任何股息或其他股息,并交出文件和信息。

James 声称,“Bitfinex 已经从 Tether 的储备中获得了至少 7 亿美元。这些交易也未向投资者披露,将 Tether 的现金储备视为 Bitfinex 的企业融资基金,并被用来隐藏 Bitfinex 庞大的,未公开的亏损和无法处理客户提款。”

法院还命令 Bitfinex 和 Tether 提供 James 办公室要求调查潜在欺诈的文件,并于 5 月 3 日前配合处理。

如果与犯罪渎职有关,将成为美国加密货币领域最大的犯罪案件,与 2014 年日本的门头沟盗币案差不多。

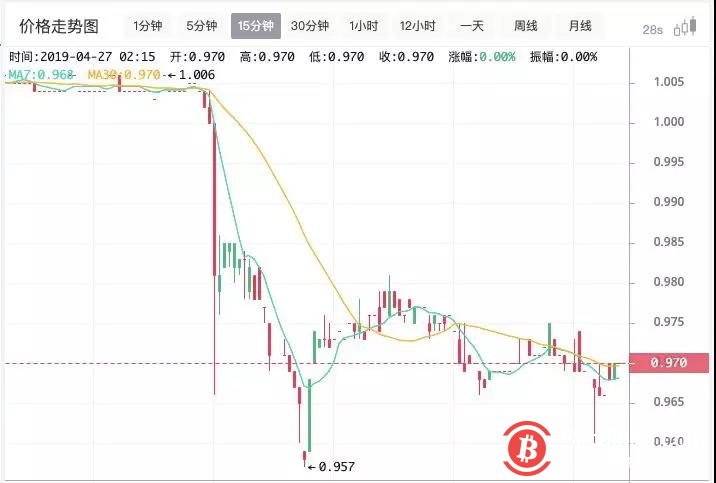

纽约州总检察长办公室的这条消息发布出去后, USDT 出现下跌趋势。据 AICoin 最新数据显示,由 1.005 USD 跌至最低点 0.957 USD,24 小时跌幅 3.58%,USDT 最新报价为 0.97 USD。